Hallo liebe Leser,

noch vor 14 Tagen kannte die Börse, durch die KI-Euphorie getrieben, nur eine Richtung. Doch bereits wenige Quartals- und Unternehmensberichte haben dafür gesorgt, die Börsen ordentlich zu verunsichern. Dadurch kam es sowohl bei KI-Chip-Erzeugern und Zulieferern als auch bei den Big-Tech-Unternehmen zu Rücksetzern.

Am stärksten getroffen wurde hierbei Meta (ehemals Facebook), deren Quartalszahlen eher als enttäuschend eingestuft wurden.

In der Folge hat sich der Fear & Greed Index rasant verschlechtert und steht nun auf Extreme Fear.

Allerdings kann sich diese Stimmung auch sehr schnell wieder auflösen. Die wichtigste Komponente für die Berechnung des Index ist das Verhältnis von Put- und Call-Optionen. Aktuell überwiegen die Put-Optionen, was deutlich zeigt, dass sich der überwiegende Teil der Anleger auf fallende Märkte vorbereitet.

So, genug der Einleitung – und viel Spaß beim Lesen, wie ich mein Depot gegen mögliche Börsenabstürze absichere.

Gehe ich von einem Crash aus?

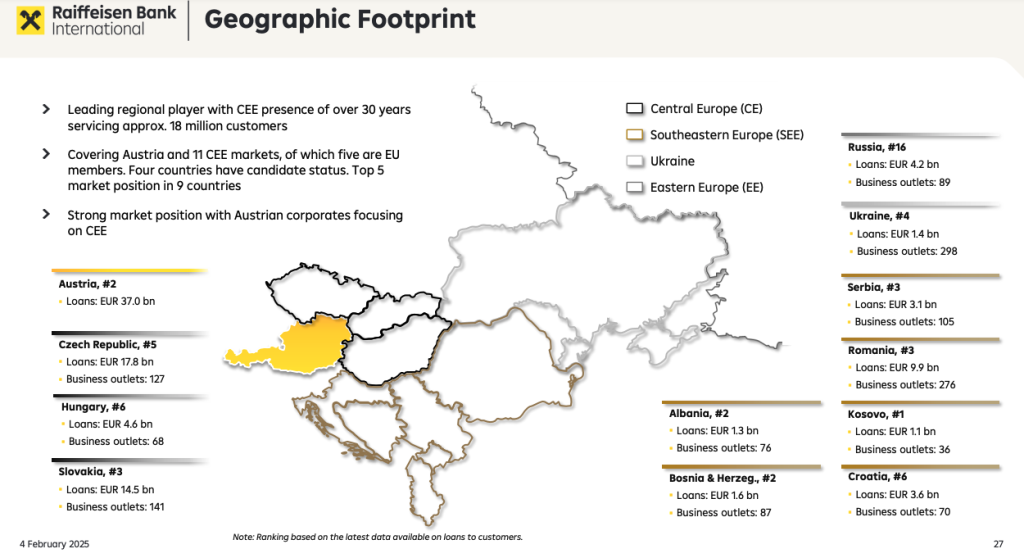

Diese Frage wurde mir in letzter Zeit deutlich häufiger gestellt als sonst. Die Gründe, warum sie mir gestellt wird, haben sich dabei kaum verändert. Wie schon Anfang des Jahres geht es darum, dass die Börsen angeblich zu hoch bewertet seien, neue Handelskonflikte durch Trump drohten und der Ukraine-Russland-Krieg noch nicht beendet sei.

Wäre man deshalb allerdings Anfang des Jahres ausgestiegen, hätte man bis heute eine deutlich zweistellige Performance verpasst.

Grundsätzlich bin ich der Meinung, dass man an der Börse so gut wie nie perfekte Bedingungen vorfindet.

Persönlich sehe ich aktuell genauso viele Gründe – wenn nicht sogar mehr – für steigende wie auch für fallende Märkte.

Allerdings gibt es bei mir einen gewissen Automatismus, der mich indirekt vor einem Börsenabsturz schützt.

Wie schütze ich mein Depot?

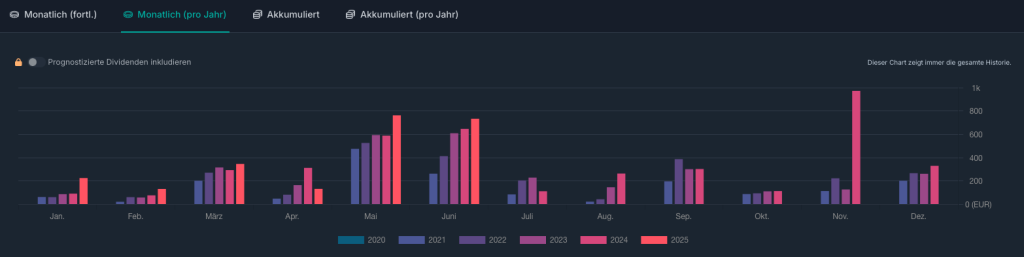

Mein Dividendendepot, über das ich regelmäßig berichte, schützt sich dabei mehr oder weniger von selbst. Zum einen habe ich zunehmend Schwierigkeiten, Titel zu finden, die ich bei der aktuellen Bewertung noch für kaufenswert halte. Dadurch bleiben Sparraten und Dividendenzahlungen auf dem Depotkonto liegen und erhöhen meine liquiden Mittel, die ich im Falle eines Börsenabsturzes einsetzen kann.

Hinzu kommt, dass ich in meinem Depot immer zwei bis drei spekulative Positionen halte und diese – sobald sie ein bestimmtes Gewinnniveau erreicht haben – konsequent reduziere. Aktuell baue ich beispielsweise meine Carnival-Position ab. Dadurch steigt der verfügbare Cash-Bestand zusätzlich, da ich in sehr hohen Börsenphasen keine neuen Spekulationen eröffne.

Die größte Gefahr ist aus meiner Sicht, dass Investoren bei einem Verkauf oder beim Aufbau von Cash-Positionen zwanghaft eine neue „tolle“ Position eröffnen – nur um weiter investiert zu sein – und dabei das Chance-Risiko-Verhältnis ignorieren.

So sichern wir unser Familiendepot ab

Im Familiendepot geht es weniger um Rendite, sondern um den Vermögenserhalt und das Management der Liquidität. Daher bin ich in hoch bewerteten Marktphasen, wie aktuell, dort kaum noch in Aktien investiert.

Um trotzdem ein regelmäßiges Zusatzeinkommen für die Familie zu erzielen, habe ich in den letzten Monaten die Anleihengewichtung deutlich erhöht.

Zusätzlich zu den Anleihen, die ich direkt halte, befindet sich noch ein erheblicher Teil der Positionen in einem ETF, der kurzlaufende Euro-Anleihen hält und damit zusätzlich rund 2,5 % Ausschüttung im Jahr beisteuert.

Durch diese Mischung sichere ich das Depot ab, indem ich zum einen regelmäßige Fälligkeiten habe und bei jeder neu entscheiden kann, ob ich das Geld benötige oder neu anlege. Zum anderen verlieren kurzlaufende Anleihen in einem Crash kaum an Wert und können dadurch gut genutzt werden, um anschließend günstig Aktien einzukaufen. Je nach Auslöser des Crashes werden Anleihen sogar als sicherer Hafen betrachtet und gewinnen an Wert.

Die Möglichkeit, mein Depot über Anleihen abzusichern, ist für mich nicht neu – aber es ist das erste Mal, dass ich diese Strategie in der Praxis nutze. Durch das Jahrzehnt der Niedrigzinsphase war diese Art der Absicherung in der Vergangenheit nicht profitabel. Jetzt erhalte ich jedoch eine Durchschnittsverzinsung von knapp 5 % auf die gehaltenen Anleihen.

Wie handhabt ihr eure Depotabsicherung?

Sind solche Mechanismen für euch interessant – oder investiert ihr lieber durchgehend voll und vertraut auf den Markt?

Lasst es mich wissen!